申し込み

グレイプス川崎新町・ふじみ野:ローンファンド

※当ファンドでは最低投資金額である10万円以上から1万円単位(10口以上1口単位)で投資可能です。

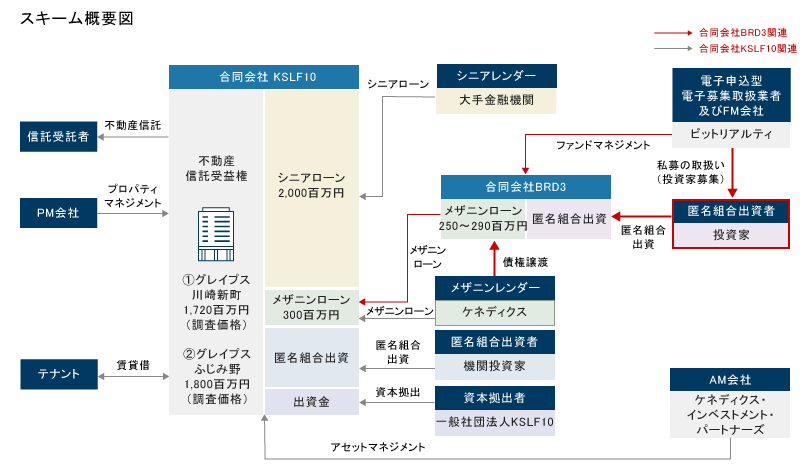

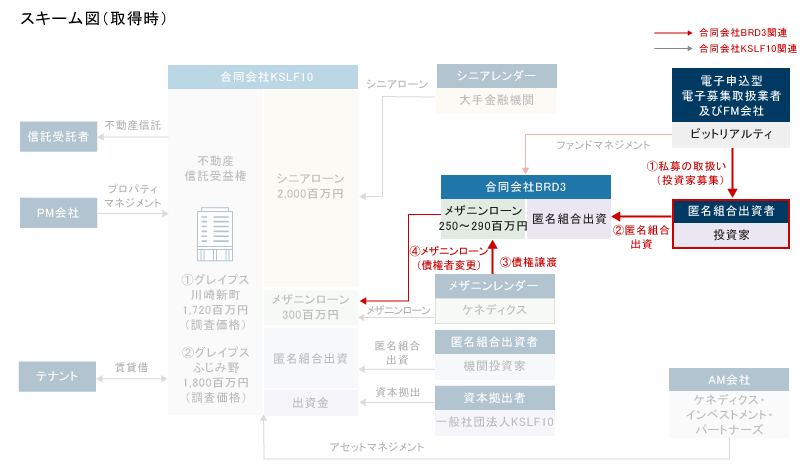

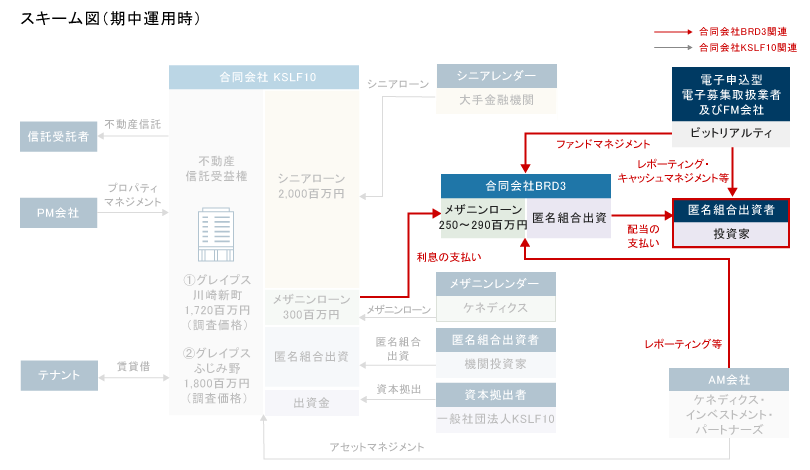

本件は、JR南武支線小田栄駅から徒歩2分の住宅地に建つ2015年3月竣工のサービス付き高齢者向け住宅「グレイプス川崎新町」及び東部東上線ふじみ野駅から徒歩約14分の住宅地に建つ2013年10月竣工のサービス付き高齢者向け住宅「グレイプスふじみ野」の2物件を対象とする、bitREALTYで初めてとなるヘルスケア施設の不動産担保ローンを投資対象とするファンドとなります。 両物件の不動産信託受益権を保有するSPC(合同会社KSLF10)に対するメザニンローンの一部を、ビットリアルティが組成するSPC(合同会社BRD3)で取得します。 投資家の皆さまは、このSPC(合同会社BRD3)への匿名組合出資を通じて、両物件の不動産担保ローン債権への投資を行います。

募集概要

| 募集額 | 251,800,000円 |

|---|---|

| ファンド成立 下限額 | 251,800,000円 (募集額の100%) |

| 募集上限額 | 291,800,000円 (募集額の約116%) |

| 1口の金額 | 10,000円 |

| 最低投資口数 | 10口 |

| 最低投資金額 | 100,000円 |

| 募集期間 | 2021/05/10 12:00~ 2021/05/17 18:00 |

| 投資実行予定日 | 2021/05/28 |

|---|---|

| 予定運用期間 | 8カ月 |

| 利益配当 | 6ヶ月毎 (初回は4カ月後) |

| 想定利回り | 3.5%(年換算) |

| 元本償還 | 一括返済 |

| ファンド終了予定日 | 2022/01/31 |

- ファンドの運用状況により、想定利回り及び運用期間等は変動する可能性があります。

- 想定利回りは予定運用期間における投資金額に対する利益の割合を年換算して算出したものとなります。なお想定利回りの算出において予定運用期間にはファンド終了予定日から分配日までの期間は含まれておりません。

- 募集期間内に申し込み総額が募集上限額に達して募集ステータスが「募集終了」となっている場合でも、キャンセル等により再度「募集中」となることがございます。

- ファンドの募集金額の残額が最低投資口数による投資金額に満たない場合は、ファンド申し込みができません。

- 募集額に達した場合でも、募集上限額まではファンド申し込みが可能です。

- 募集期間終了後のファンド申し込みキャンセルにより、申し込み総額がファンド成立下限額に達しない場合には、投資は実行されません。

- ファンド申し込みを行った日から起算して8日間に限り、申し込みをキャンセルすることが可能です。

- 投資実行予定日は、募集期間の延長等により変更となる場合がございます。

投資スキーム

- 上記のスキーム概要図等は、全ての関係当事者及び契約関係を示したものではなく、一部省略及び簡略化して記載しております。

- 不動産の評価額は価格調査報告書による金額、ローンの金額は当初融資総額で記載しております。詳細については投資対象タブの詳細情報でご確認ください。

- 価格調査報告書の結果は、価格等調査の基本的事項および手順が不動産鑑定評価基準に則っていないため、不動産鑑定評価基準に則った鑑定評価を行った場合には結果が異なる可能性があります。

- FM会社:ファンドマネジメント会社

- AM会社:アセットマネジメント会社

- PM会社:プロパティマネジメント会社

参考収益

| 投資金額 | bitREALTY | 銀行定期預金 |

|---|---|---|

| 100万円の場合 | 23,333円 | 66円 |

| 300万円の場合 | 70,000円 | 200円 |

| 500万円の場合 | 116,666円 | 333円 |

- 受取収益は以下の計算方法で概算額を算出しており、その配当額を保証するものではございません。

受取収益:(投資金額×想定利回り)÷12×予定運用期間 - 銀行定期預金は年利を0.010%として算出しております。

分配スケジュール

| 分配対象 | 対象計算期間 | 分配予定日 |

|---|---|---|

| 利益配当 第1回 | 2021年05月28日 から 2021年09月30日 まで | 2021年10月29日 |

| 元本償還 | - | 2022年02月04日 |

| 利益配当 第2回 | 2021年10月01日 から 2022年01月31日 まで | 2022年02月28日 |

- 分配予定日は現時点の想定であり実際の分配日と異なる場合があります。また分配が保証されるものではありません。なお契約上の取扱いとして匿名組合契約約款第8条で現金の分配について、各対象計算期間の末日の翌々月末日までに行うものとして定めております。詳細については当該匿名組合契約約款をご確認ください。

審査概要

ビットリアルティ株式会社は、本匿名組合事業の営業者である合同会社BRD3について、以下の審査項目に基づき適切な審査を行っております。

- 資金調達者としての適格性

- 財政状態及び経営成績

- 事業の計画及びその見通し

- 事業のリスクに関する検討

- 資金調達の額、その使途

- 事業者とビットリアルティ株式会社との間の利害関係の状況

- 分別管理の状況を含む経理の状況

- 過去のみなし有価証券の発行による資金調達を行った後の状況

※過去1年以内にみなし有価証券の発行をしている場合にのみ掲載する - 適切な情報提供を行う体制

- その他必要と認めた事項

物件データ(1)

グレイプス川崎新町は、2015年3月に建築された60歳以上の高齢者か、要介護認定や要支援認定を受けた60歳未満の方を対象とする居室数69戸のサービス付き高齢者向け住宅です。 賃借人の親会社は東証一部上場会社のSOMPOホールディングス株式会社であり、賃借人のヘルスケア運営施設数は450施設にのぼる業界の大手企業となります(2021年3月時点)。 また、本物件は駅前立地として周辺の生活利便機能に優れており、大手ショッピングセンターのほか、ホームセンター、家電量販店が集積する商業エリアにも近接。 また、市立病院も近く、高齢者住宅としての立地の評価が高いエリアとなっております。 川崎区の高齢化率は22.2%と県平均を下回るものの、隣接区の幸区、鶴見区よりも高く、特別養護老人ホームの入所待機者は2,370人にも及び、本物件を中心とした地域のシニア世帯を中心に安定した需要を見込めるエリアです。

物件所在地

- 神奈川県川崎市川崎区小田栄2-3-2

- JR南武支線「小田栄」駅徒歩2分

物件情報

基本情報

| 物件名 | グレイプス川崎新町 |

|---|---|

| 所在地 | 神奈川県川崎市川崎区小田栄2-3-2 |

| アクセス | JR南武支線「小田栄」駅徒歩2分 |

| その他 | グレイプス川崎新町のウェブサイト |

土地に関する情報

| 所有形態 | 所有権 |

|---|---|

| 敷地面積 | 1,716.87m² |

| 用途地域 | 工業地域 |

| 指定建ぺい率 | 60% |

|---|---|

| 指定容積率 | 200% |

建物に関する情報

| 建物の所有形態 | 所有権 |

|---|---|

| 延床面積 | 3,385.46㎡ |

| 竣工日 | 2015年3月 |

| 用途 | サービス付き高齢者向け住宅 |

| 構造・階数 | 鉄筋コンクリート造 地上6階建 |

|---|---|

| 設計者 | 大和小田急建設株式会社一級建築士事務所 |

| 施工者 | 大和小田急建設株式会社 |

| 総テナント数 | 1テナント(一棟貸し) |

| 稼働率 | 100%(2021年3月31日時点) |

詳細情報

価格調査報告書の概要

| 価格調査機関 | トーエー不動産鑑定株式会社 |

|---|---|

| 調査価格 | 1,720百万円 |

| 価格調査の時点 | 2021年3月31日 |

| NOI | 64百万円 |

| 直接還元法収益価格 | 1,750百万円 |

| 直接還元利回り | 3.6% |

|---|---|

| DCF法収益価格 | 1,710百万円 |

| 割引率 | 3.4% |

| 最終還元利回り | 3.7% |

- 価格調査報告書の結果は、価格等調査の基本的事項および手順が不動産鑑定評価基準に則っていないため、不動産鑑定評価基準に則った鑑定評価を行った場合には結果が異なる可能性があります。

ローンに関する情報1

| ローンの区分 | メザニンローン |

|---|---|

| 金融機関 | ケネディクス株式会社 |

| 当初融資総額 | 300百万円 |

| 利率 | 非開示 |

| 借入日 | 2020年12月8日 |

| 予定弁済期日 | 2023年12月8日(テール期間1年) |

| 利払い日 | 3月末日、6月末日、 9月末日、12月末日 |

|---|---|

| 元本返済 | 満期一括返済 (アモチゼーションなし) |

| LTV | 65.4% |

| 担保 | 信託受益権質権設定(第二順位) |

ローンに関する情報2

| ローンの区分 | シニアローン |

|---|---|

| 金融機関 | 大手金融機関 |

| 当初融資総額 | 2,000百万円 |

| 利率 | 非開示 |

| 借入日 | 2020年12月8日 |

| 予定弁済期日 | 2023年12月8日(テール期間1年) |

| 利払い日 | 3月末日、6月末日、 9月末日、12月末日 |

|---|---|

| 元本返済 | 満期一括返済 (アモチゼーションなし) |

| LTV | 56.8% |

| 担保 | 信託受益権質権設定(第一順位) |

- 「ローンに関する情報」に記載の百万円単位の項目は十万円の値を切り上げしております。また%の項目は小数第二位の値を切り上げしております。

賃貸借契約の概要(メインテナント)

| 賃借人 | SOMPOケア株式会社 |

|---|---|

| 賃貸形態 | 普通建物賃貸借契約 |

| 賃料種別 | 固定賃料 |

|---|---|

| 契約賃料 | 非開示 |

| 賃貸借期間 | 17年間 (2020年9月1日から2037年12月31日まで) |

| 賃料改定 |

|

|---|---|

| 契約更新 |

|

| 中途解約 |

|

- 賃借人からの同意が得られていない項目については、非開示としています。

物件データ(2)

グレイプスふじみ野は、2013年10月に建築された60歳以上の高齢者か、要介護認定や要支援認定を受けた60歳未満の方を対象とする居室数86戸のサービス付き高齢者向け住宅です。 賃借人の親会社は東証一部上場会社のSOMPOホールディングス株式会社であり、賃借人のヘルスケア運営施設数は450施設にのぼる業界の大手企業となります(2021年3月時点)。 また、本物件は戸建住宅が密集する住宅エリアに所在しており、ショッピングセンターにも近接し、身近に緑道や公園も立地していることから、高齢者住宅地として評価できる立地です。 ふじみ野市の高齢化率は24.9%と県平均を僅かに下回っており、人口約11万人、要介護者数は4千人程度で、特別養護老人ホームの入所待機者は152人と少ないエリア。 ふじみ野市内の需要は充足傾向にあるものの、ヘルスケア施設が供給不足な周辺市(川越市、富士見市)からの需要も見込めるエリアです。

物件所在地

- 埼玉県ふじみ野市南台1-15-12

- 東武東上線「ふじみ野」駅徒歩14分

物件情報

基本情報

| 物件名 | グレイプスふじみ野 |

|---|---|

| 所在地 | 埼玉県ふじみ野市南台1-15-12 |

| アクセス | 東武東上線「ふじみ野」駅徒歩14分 |

| その他 | グレイプスふじみ野のウェブサイト |

土地に関する情報

| 所有形態 | 所有権 |

|---|---|

| 敷地面積 | 1,510.04m² |

| 用途地域 | 第二種中高層住居専用地域 |

| 指定建ぺい率 | 60% |

|---|---|

| 指定容積率 | 200% |

建物に関する情報

| 建物の所有形態 | 所有権 |

|---|---|

| 延床面積 | 3,620.65m² |

| 竣工日 | 2013年10月 |

| 用途 | サービス付き高齢者向け住宅 |

| 構造・階数 | 鉄筋コンクリート造 地上5階建 |

|---|---|

| 設計者 | 大末建設株式会社一級建築士事務所 |

| 施工者 | 大末建設株式会社 |

| 総テナント数 | 1テナント(一棟貸し) |

| 稼働率 | 100%(2021年3月31日時点) |

詳細情報

価格調査報告書の概要

| 価格調査機関 | トーエー不動産鑑定株式会社 |

|---|---|

| 調査価格 | 1,800百万円 |

| 価格調査の時点 | 2021年3月31日 |

| NOI | 69百万円 |

| 直接還元法収益価格 | 1,870百万円 |

| 直接還元利回り | 3.6% |

|---|---|

| DCF法収益価格 | 1,780百万円 |

| 割引率 | 3.5% |

| 最終還元利回り | 3.8% |

- 価格調査報告書の結果は、価格等調査の基本的事項および手順が不動産鑑定評価基準に則っていないため、不動産鑑定評価基準に則った鑑定評価を行った場合には結果が異なる可能性があります。

ローンに関する情報

ローンに関する情報は物件データ(1)をご参照ください。

賃貸借契約の概要(メインテナント)

| 賃借人 | SOMPOケア株式会社 |

|---|---|

| 賃貸形態 | 普通建物賃貸借契約 |

| 賃料種別 | 固定賃料 |

| 契約賃料 | 非開示 |

|---|---|

| 賃貸借期間 | 17年間 (2020年9月1日から2037年12月31日まで) |

| 賃料改定 |

|

|---|---|

| 契約更新 |

|

| 中途解約 |

|

- 賃借人からの同意が得られていない項目については、非開示としています。

マーケット情報

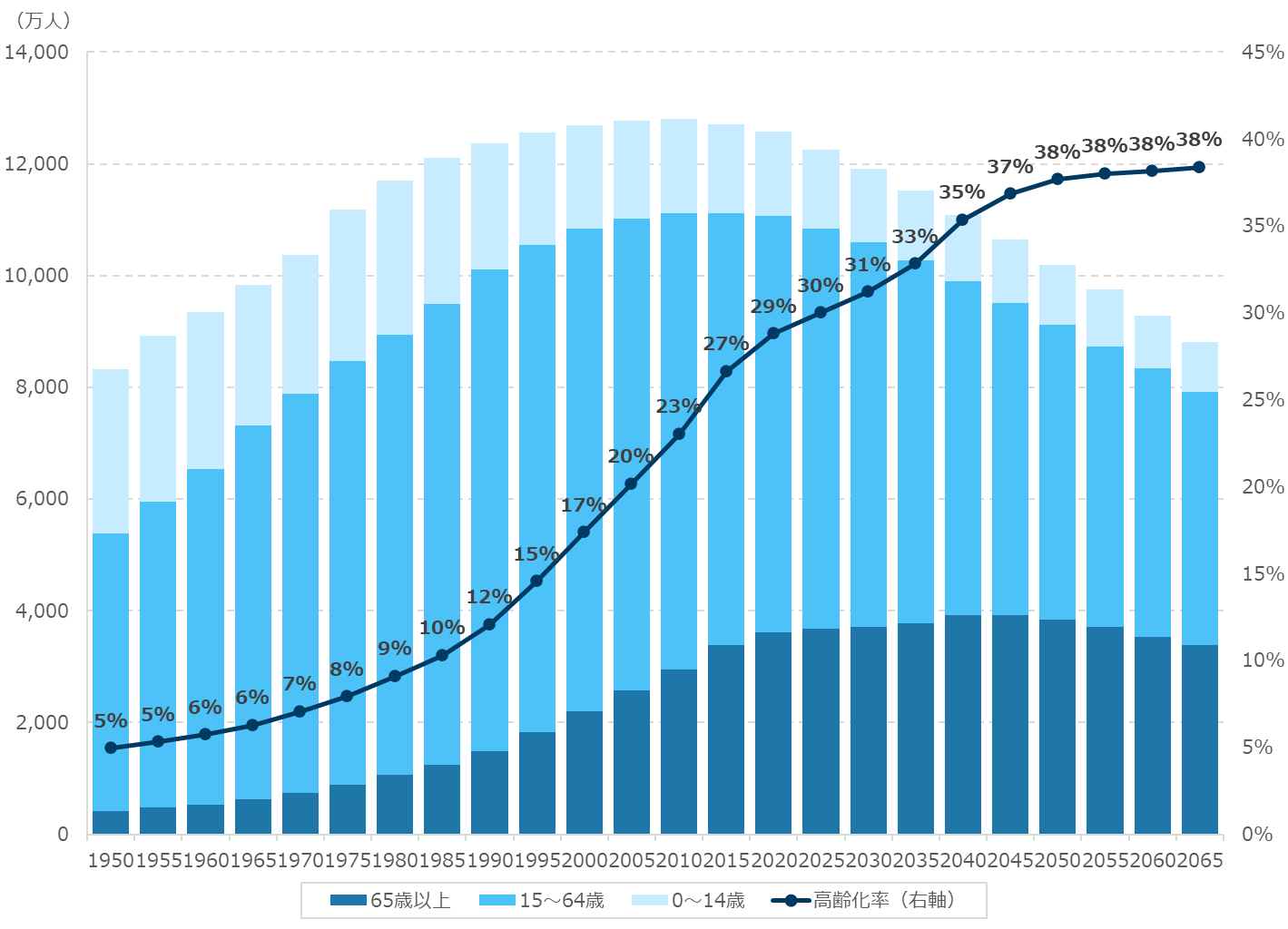

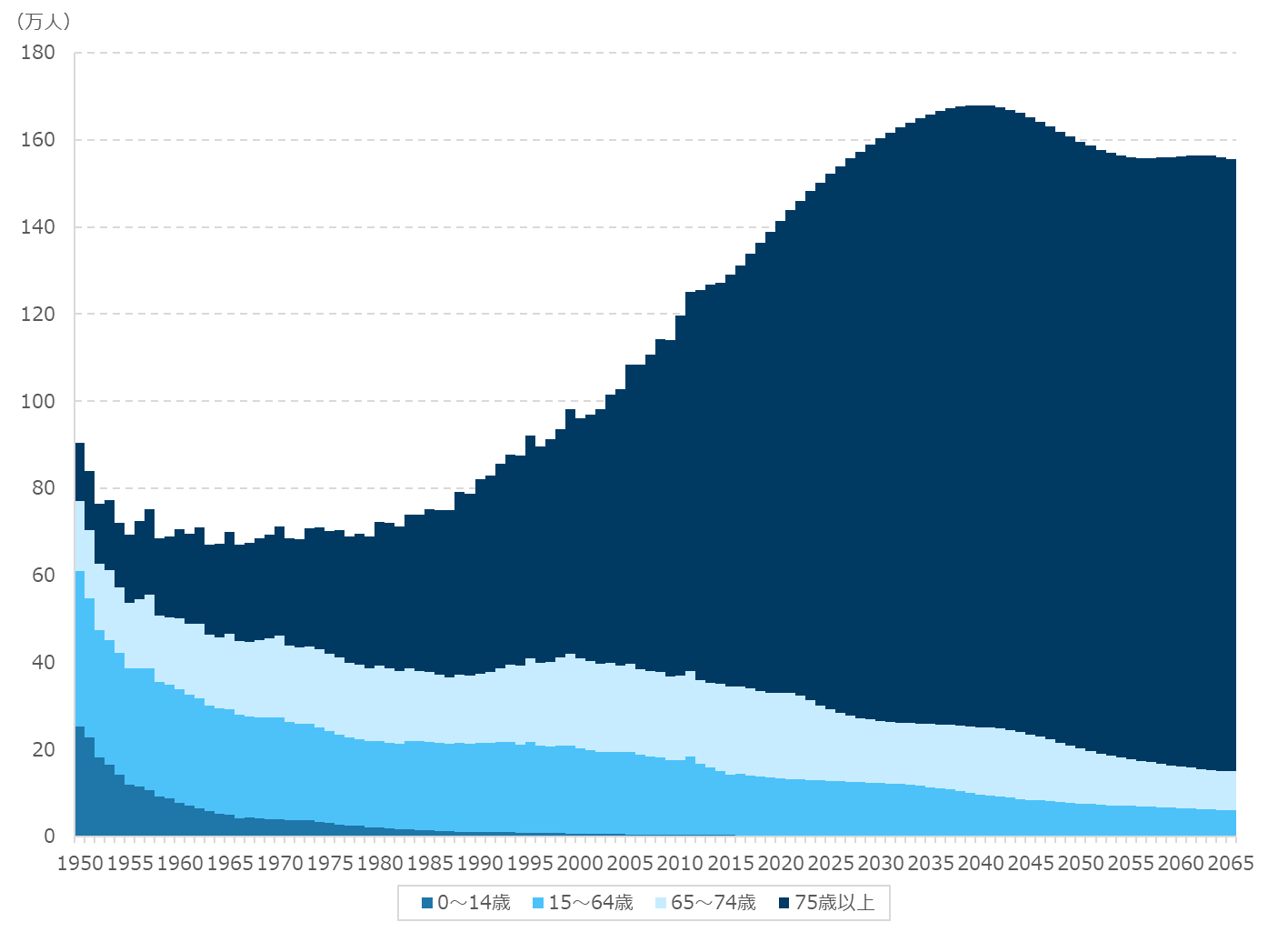

急速に進展する日本の高齢化

日本の総人口に占める65歳以上人口の割合(高齢化率)は年々上昇を続けており、2065年には約2.6人に1人が65歳以上、約3.9人に1人が75歳以上の高齢者となると推計されている。

また、人口だけではなく、世帯で見ても世帯主年齢65歳以上の世帯は増加傾向にあり、特に高齢単独世帯は全国的に増加傾向にある。

注1)2015年までは総務省「国勢調査」、2020年は総務省「人口推計」、2025年以降は国立社会保障・人口問題研究所「日本の将来推計人口」に基づく各年の10月1日人口。

注2)高齢化率とは、65歳以上の人口割合を示している。

- 出所)総務省「国勢調査」、総務省「人口推計」、国立社会保障・人口問題研究所「日本の将来推計人口(平成29年推計)」よりbitREALTY作成

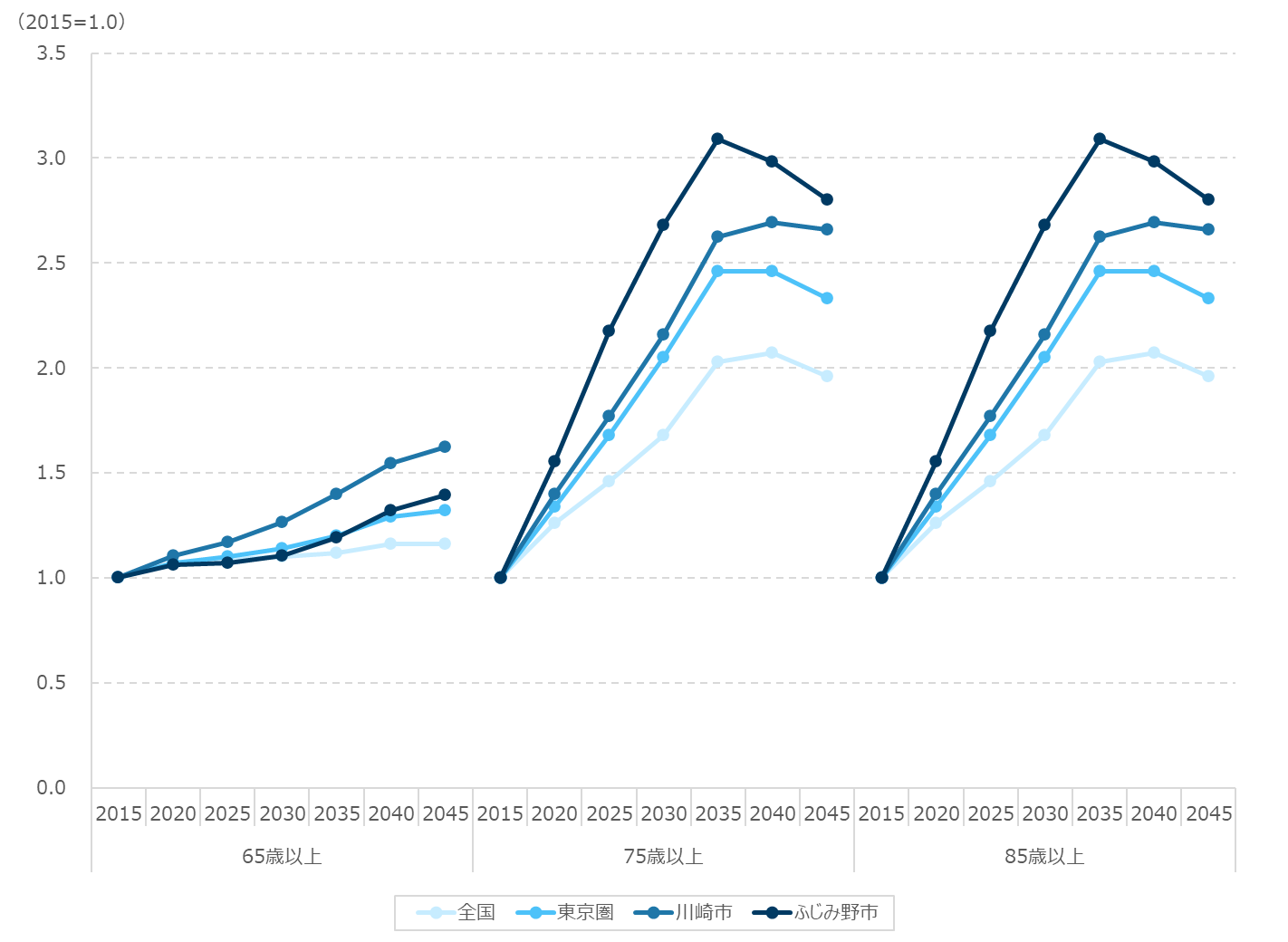

今後20年間は75歳以上の死亡数が急激に増加する

高齢化社会の進展に伴い、年齢別に見た死亡者数の歴史的な推移も大きく変わろうとしている。今後2040年までの約20年間においては、75歳上の高齢者の死亡数が他の年代より急激なカーブで増え続け、2040年頃にピークを迎えると推計されている。

注) 2015年までは厚生労働省「人口動態統計」、2016年以降は国立社会保障・人口問題研究所「日本の将来推計人口」に基づく推計値。

- 出所)厚生労働省「人口動態統計」、国立社会保障・人口問題研究所「日本の将来推計人口(平成29年推計)」よりbitREALTY作成

特に75歳以上人口の増加が著しい川崎市とふじみ野市

「高齢者」という用語は、文脈や制度毎に対象が異なり、何歳以上という一律の定義はない。従来は、一般的な傾向として65歳以上を高齢者と見ることが多く見られたが、近年では75歳以上を高齢者の新たな定義とすることが提案されるなど、現状に照らせば65歳以上を高齢者と見るのは現実的なものではなくなりつつある。

実際に、地域別に高齢者(65歳以上、75歳以上、85歳以上)の将来推計人口の推移を見てみると、本ファンドの対象物件が位置する神奈川県川崎市や埼玉県ふじみ野市では、65歳以上人口ではなく、特に75歳以上人口及び85歳以上人口が急激に増加すると推計されている。

注) 2015年=1.0とする指数。

- 出所)国立社会保障・人口問題研究所「日本の地域別将来推計人口(平成30年推計)」よりbitREALTY作成

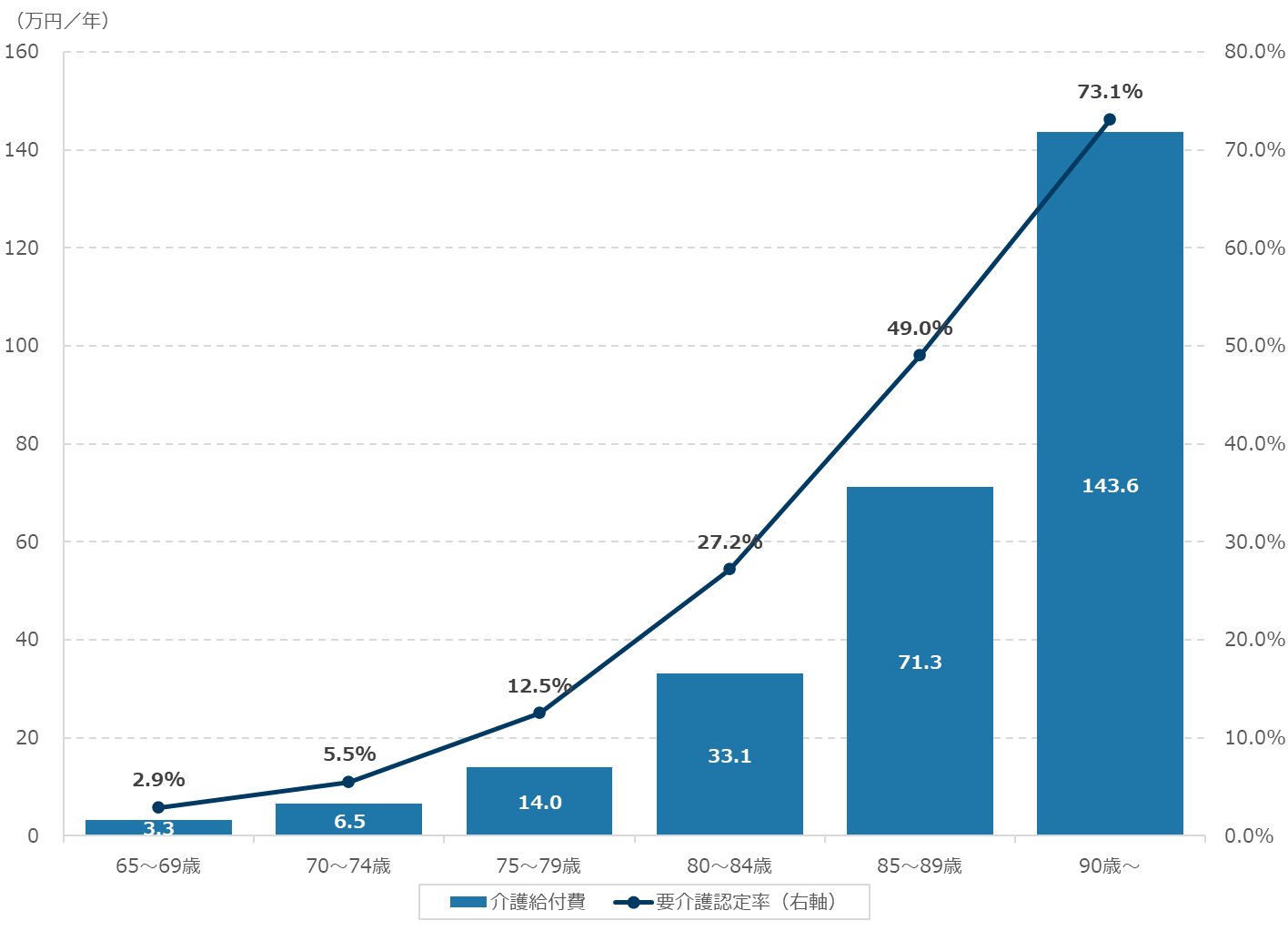

要介護認定率は特に85歳以上で上昇する

75歳以上及び85歳以上人口の急速な増加は、介護給付費や要介護認定を受ける人数も増加することを意味する。実際に要介護認定率は、年齢が上がるにつれて上昇し、特に85歳以上で急上昇している。また、一人あたり介護給付費も、同じく85歳以上の年齢階級で急増している。

- 出所)厚生労働省「第184回社会保障審議会介護給付費分科会(2020年9月4日開催)資料4:地域包括ケアシステムの推進」よりbitREALTY作成

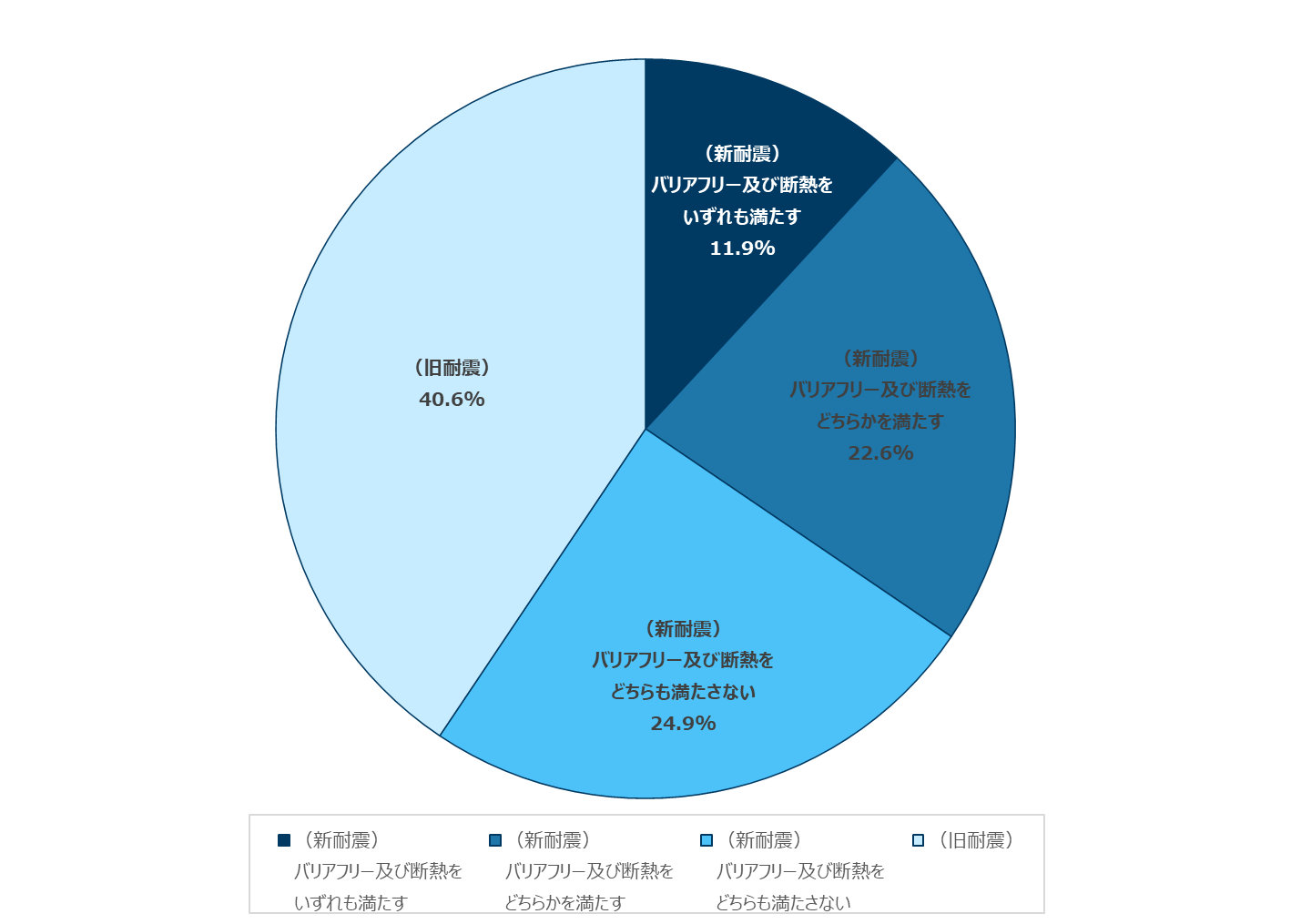

高齢期に適した住宅は約12%に留まり、高齢期に適した居住の場が必要に

現在、高齢者が居住する住宅ストックは約2,250万戸あり、ストック総数の約4割を占める。そのうち、新耐震、一定のバリアフリー、そして断熱(二重窓または複層ガラスが1つ以上)を満たす住宅は、約12%(約270万戸)に留まる。

- 出所)国土交通省「第4回サービス付き高齢者向け住宅に関する懇談会(2020年9月17日開催)資料3:高齢期の居住の場の現状とサービス付き高齢者向け住宅の課題について」よりbitREALTY作成

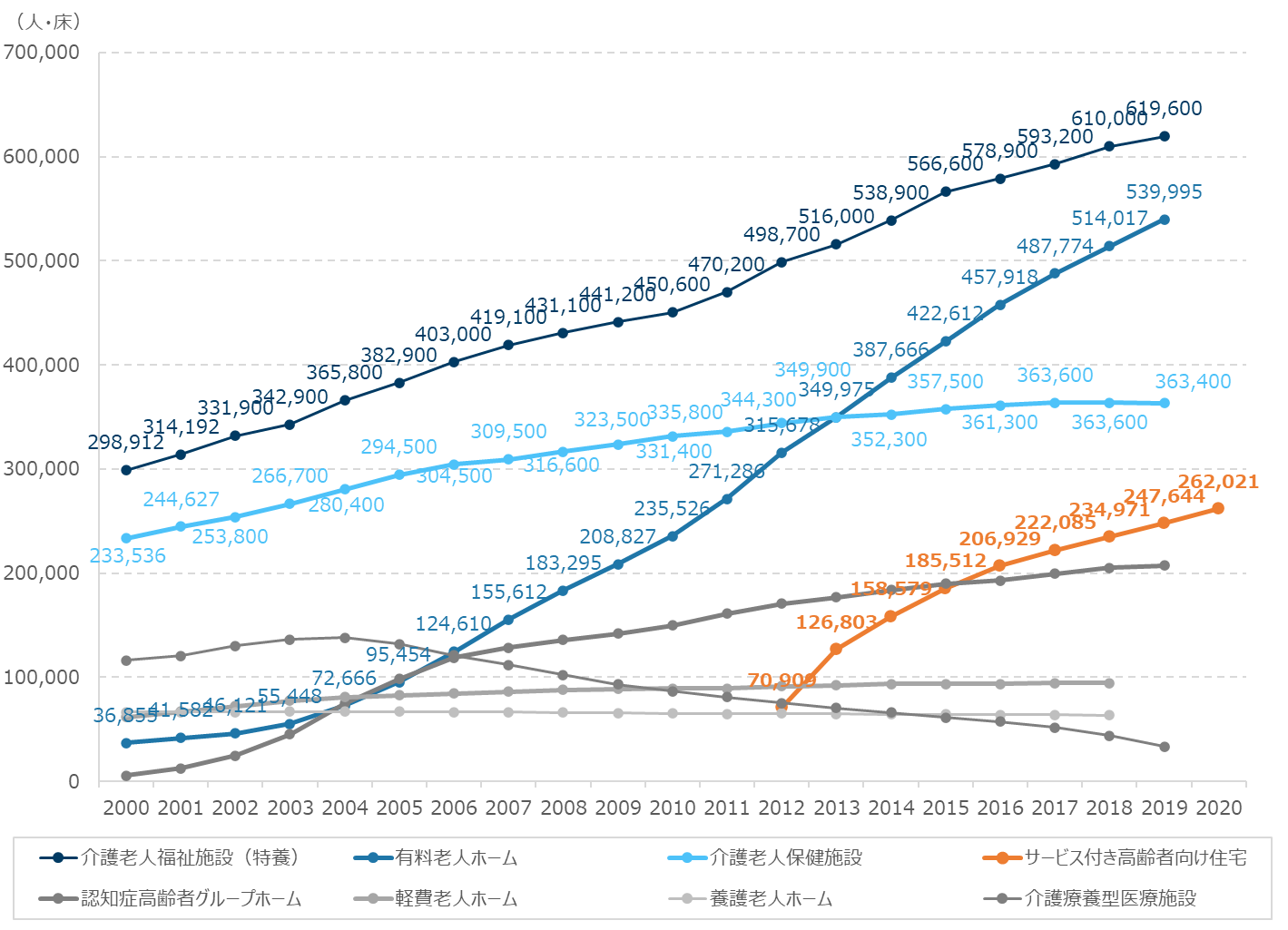

高齢者向け住宅の整備が進んでいる

急速に進展する高齢化と、既存住戸の住宅性能の不足から、高齢者向け住宅の新規整備が進んでいる。介護老人福祉施設(特養:特別養護老人ホーム)や有料老人ホームなどは、この20年間で大きく利用者数を伸ばしている。

そのうち、本ファンドの対象物件である「サービス付き高齢者向け住宅(サ高住)」は、2011年10月に高齢者住まい法の改正に伴い登場し、高齢者単身・夫婦世帯が安心して居住できる賃貸等の住宅として、その後、急速に利用者数が拡大している。

- 出所)国土交通省「第5回サービス付き高齢者向け住宅に関する懇談会(2020年12月24日開催)資料1−2:サービス付き高齢者向け住宅の現状等」及び、一般社団法人高齢者住宅協会「サービス付き高齢者向け住宅登録状況」よりbitREALTY作成

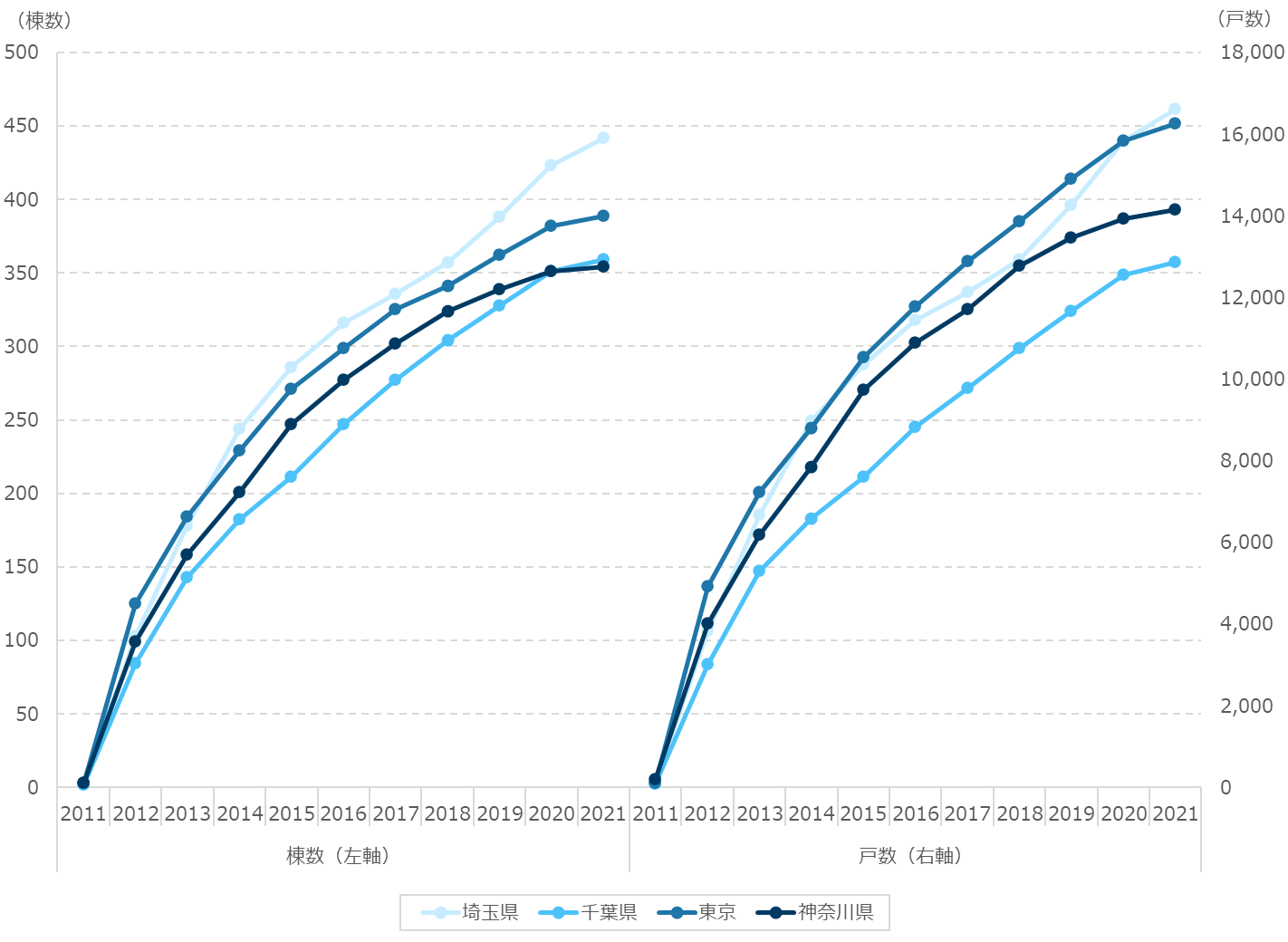

実際に2011年10月の登場以降、首都圏においてもサービス付き高齢者向け住宅は続々と登録され、その棟数及び戸数ともに大きく伸びている。

注) 2021年は3月末時点までの値。

- 出所)一般社団法人高齢者住宅協会「サービス付き高齢者向け住宅登録状況」よりbitREALTY作成

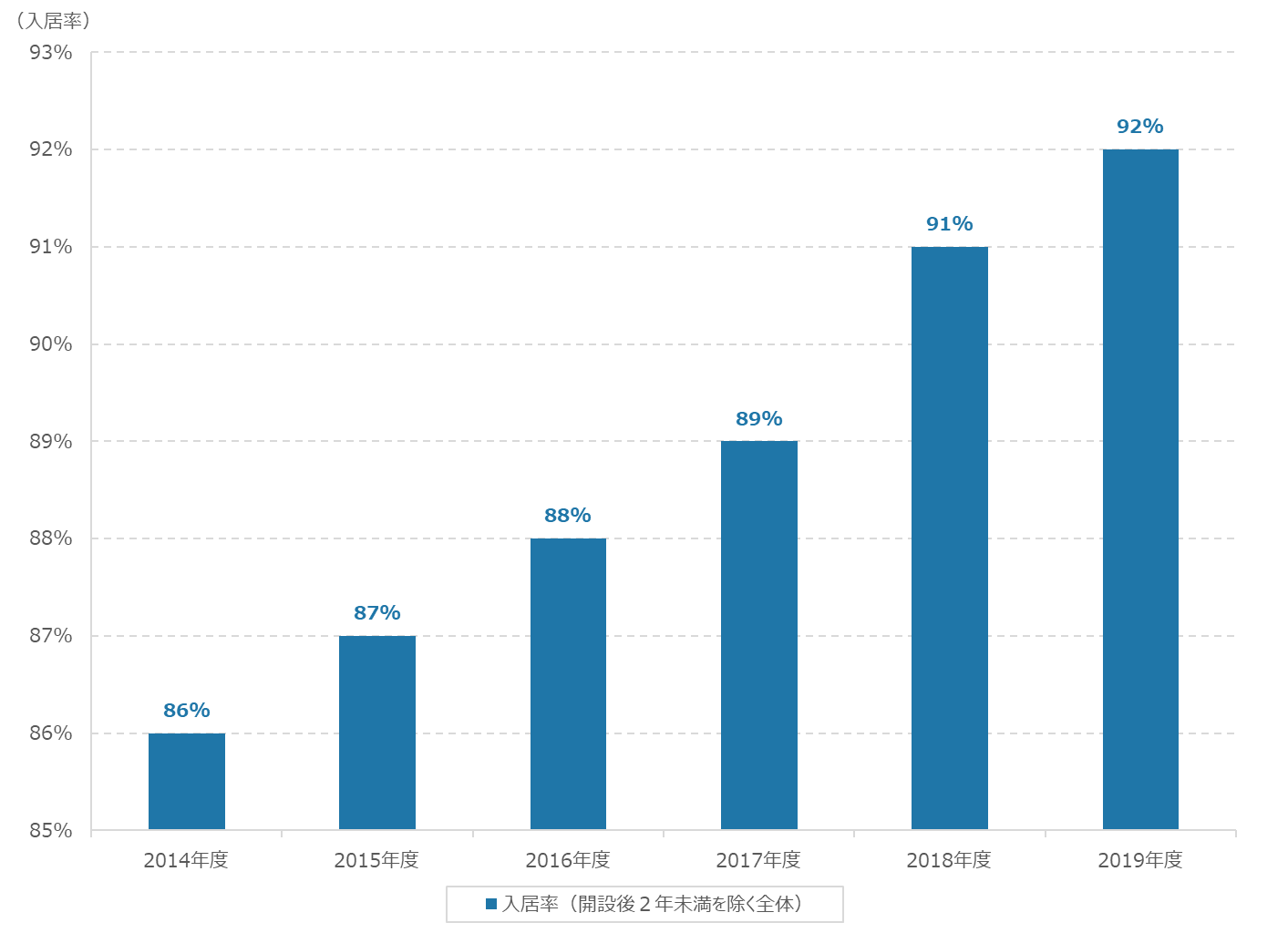

高水準となっているサービス付き高齢者向け住宅の入居率

サービス付き高齢者向け住宅は、付帯するサービスの確認や家族・ケアマネージャーとの調整、入居者の状況に応じた受入体制の確保などに一定の時間を要するため、一般に開設後2年程度は入居率が低い傾向にあると言われている。

しかし、開設後2年以降のサービス付き高齢者向け住宅の入居率は、施設の運営年数の長期化に伴って年々上昇しており、2019年度では92%と高い水準となっている。

注) 開設後2年未満の住宅を除く値。

- 出所)国土交通省「第5回サービス付き高齢者向け住宅に関する懇談会(2020年12月24日開催)資料1−2:サービス付き高齢者向け住宅の現状等」よりbitREALTY作成

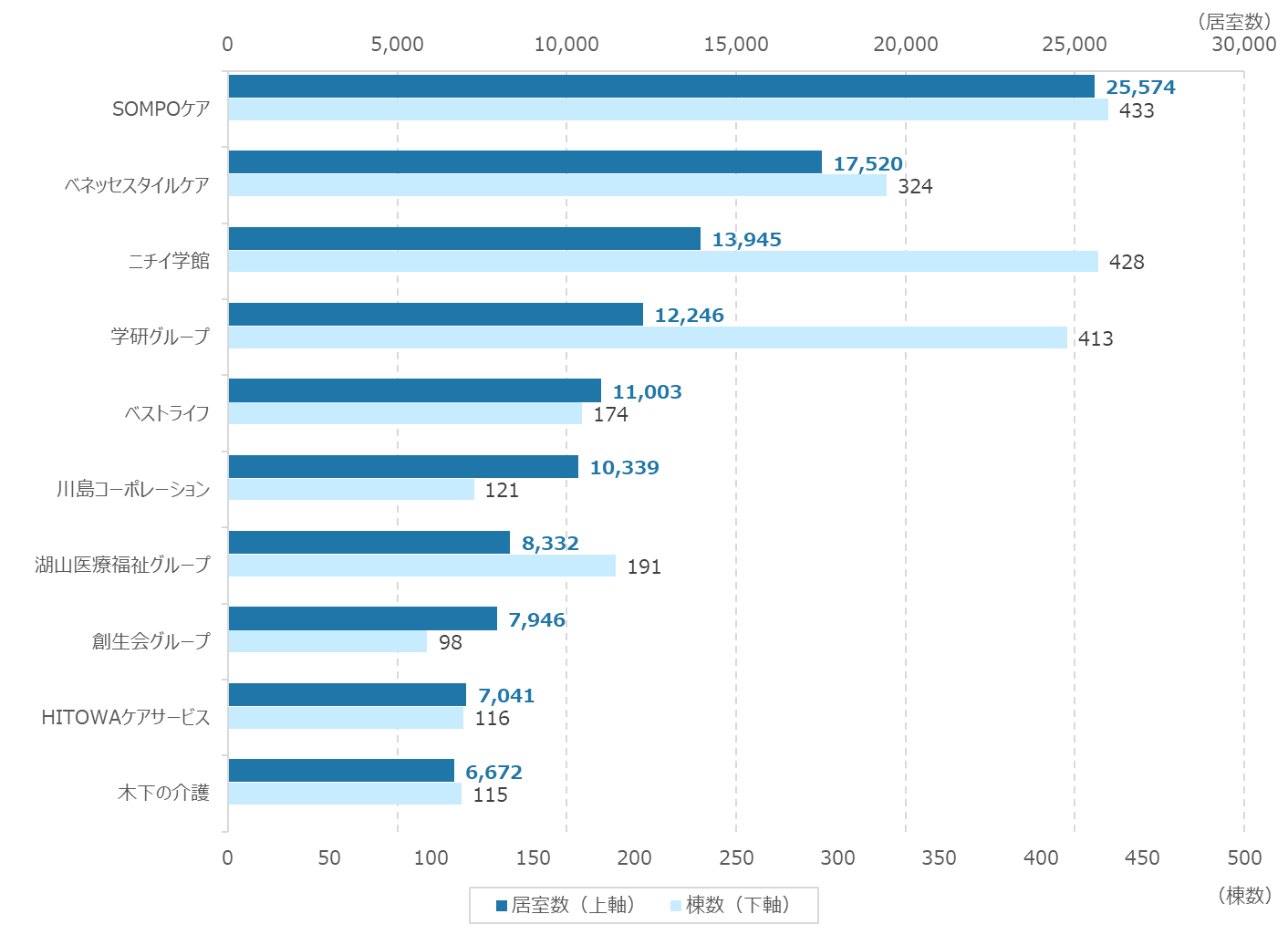

本ファンドの対象物件は運営居室数ランキング1位のSOMPOケアが運営

高齢者住宅を運営する事業者(オペレーター)は、その約8〜9割が医療法人や社会福祉法人ではない一般の民間企業である。また、地域密着型のビジネスであることから、大手のオペーレーターの占めるシェアも低く、多数の中小オペーレーターによって高齢者向け住宅の運営が行われている。

その中でも、運営居室数の多い上位オペーレーターは、M&Aや他事業者からの施設譲渡により事業を拡大させており、事業の安定性を高めつつある。

なお、本ファンドの対象物件は、ランキング1位のSOMPOケアが運営している。

- 出所)週刊高齢者住宅新聞「高齢者住宅・施設 運営居室数ランキング全国トップ500法人【完全版】」(2019年サマー特大号)よりbitREALTY作成

リスク

金融商品取引法に基づく広告に記載するべき内容

ご留意いただきたい事項

-

お客様が負担することとなる手数料等について

- 本匿名組合契約を締結される場合、お客様には本匿名組合出資金のみをお支払いいただきます。本匿名組合契約の締結に係る手数料はありません。

- 営業者は、営業者報酬として、各計算期間について、金300,000円を各計算期間の末日の翌々月末日までに収受するものとします。但し、計算期間が6ヶ月に満たない又は6ヶ月を超える場合には、営業者報酬の金額は、金600,000円に当該計算期間の実日数(初日及び末日を含みます。)を乗じ、365で除した日割計算額(円未満端数切捨て)とします。なお、同支払日時点において営業者報酬に充てるべき現金が不足する場合には、当該不足額の営業者報酬の支払いは翌計算期間の末日の翌々月末日まで無利息にて繰り延べられるものとします。

- 当社は、営業者よりアセット・マネジメント業務に係る報酬(以下「AM報酬」といいます。)を受領します。

- この他、営業者が本営業を行うために必要な一切の支出(本営業に関する業務(アセット・マネジメント業務、債権回収業務、役員派遣及び会計税務事務を含みます。)を委託する契約に関する報酬、手数料、費用等、本営業の実施のために必要となる公租公課、並びに債権回収、担保権実行又は債権譲渡に要した費用を含みます。)については、営業者の本営業に係る組合財産から支払うことになります。

-

金融商品取引に関するリスクその他の重要な事項及びお客様の不利益となる事項について

以下の事項は、お客様が営業者と匿名組合契約を締結し、本匿名組合出資金を拠出する場合にリスク要因となることが想定される主な事項を記載しておりますが、本匿名組合契約を締結することに伴い生じうるリスクをすべて網羅したものではありません。お客様は、自己の責任において、案件ごとに作成される重要事項説明書、契約締結前交付書面に記載された事項その他の事項を参照し、慎重に検討を行っていただいたうえで、投資判断を行っていただくようお願いいたします。

-

元本に関するリスク

本匿名組合出資金は、元本の返還が保証されているものではありません。すなわち、お客様は、本ファンドの営業者との間で匿名組合契約約款(以下「本匿名組合契約約款」といいます。)に基づき商法第535条の匿名組合契約(以下「本匿名組合契約」といいます。)を締結し、本匿名組合出資金を払い込むことによって、匿名組合出資持分(以下「匿名組合出資持分」といいます。)を取得します。本匿名組合契約は、当事者の一方(匿名組合員)が相手方(営業者)の営業のために出資をし、その営業から生ずる利益を分配することを約するものであり、営業者の信用状況の悪化あるいは本借入人の信用状況の悪化等により、現金の分配が滞ったり、支払い不能が生じたりすることによって、元本の価値が大きく消失するリスクがあります。

-

営業者及び本借入人の財務状況・信用状況の悪化又は倒産のリスク

営業者又は本借入人の財務状況・信用状況が悪化した場合又は債務超過又は支払不能に陥り、破産手続、民事再生手続、会社更生手続等が開始した場合、お客様への利益配当ができなくなり、また本匿名組合出資金の返還に支障が生じる恐れがあります。

-

担保に関するリスク

本貸付契約に基づく貸付債権を被担保債権とする担保物件の価値が下落した場合、営業者は、担保権の実行により本貸付契約に基づく貸付債権を回収することができず、お客様への利益分配のみならず本匿名組合出資金の返還に支障を来たす恐れがあります。

-

不動産の価格変動リスク

本借入人が保有する資産が不動産又は不動産信託受益権のみである場合や、担保物件が不動産である場合には、不動産市況や賃料水準その他の経済的要因による不動産の価値下落、土壌汚染等その土地に内在する瑕疵による不動産の価値下落、災害等の外的要因による不動産の価値下落、賃貸借関係に係る紛争等に起因する不動産価値の下落等に伴う担保価値の下落により、営業者が本借入人に対する本貸付債権の全額を回収できない場合があり、お客様が営業者から受け取る現金の分配額が本匿名組合出資金を下回るおそれがあります。

-

匿名組合出資持分の流動性(換金性)の低さに伴うリスク

本匿名組合契約は、営業者の本営業が終了するまで中途解約はできません。さらに、匿名組合出資持分は、営業者の書面による事前の承諾がなければ、譲渡することができず、その権利の移転は営業者に認められません。お客様が匿名組合出資持分の譲渡を希望される場合、匿名組合出資持分は流動性(換金性)が著しく低いため、譲渡代金が本匿名組合出資金を著しく下回ることや、譲渡することができない可能性があります。

-

レバレッジリスク

営業者が取得する本貸付債権については、主として、本借入人が上位貸付人からも一定の借入れを行っており、営業者の本貸付債権に係る権利等(主として、元利金支払請求権)が、上位貸付人による貸付けに係る権利等に比べて、その支払順位が劣後するように条件設定され、上位貸付人による貸付けに係る権利等が上位の債権となります。この場合、営業者の本貸付債権に係る権利等に優先する弁済が優先して行われ、営業者に対してはその元本又は利息の一部又は全部が弁済されないことがあります。

-

-

当社の商号及び登録番号

ビットリアルティ株式会社(当社)は、金融商品取引法上の登録を受けた金融商品取引業者です。登録番号は、次のとおりです。

関東財務局長(金商)第 3098 号

-

当社が加入する協会等の名称について

当社は、一般社団法人第二種金融商品取引業協会に加入しています。

契約締結前書面の概要

手数料など諸費用について

- 本匿名組合契約を締結される場合、お客様には本匿名組合出資金のみをお支払いいただきます。本匿名組合契約の締結に係る手数料はありません。

- 営業者は、営業者報酬として、各計算期間について、金300,000円を各計算期間の末日の翌々月末日までに収受するものとします。但し、計算期間が6ヶ月に満たない又は6ヶ月を超える場合には、営業者報酬の金額は、金600,000円に当該計算期間の実日数(初日及び末日を含みます。)を乗じ、365で除した日割計算額(円未満端数切捨て)とします。なお、同支払日時点において営業者報酬に充てるべき現金が不足する場合には、当該不足額の営業者報酬の支払いは翌計算期間の末日の翌々月末日まで無利息にて繰り延べられるものとします。

- 当社は、営業者より「AM報酬」を受領します。

- この他、営業者が本営業を行うために必要な一切の支出(本営業に関する業務(アセット・マネジメント業務、債権回収業務、役員派遣及び会計税務事務を含みます。)を委託する契約に関する報酬、手数料、費用等、本営業の実施のために必要となる公租公課、並びに債権回収、担保権実行又は債権譲渡に要した費用を含みます。)については、営業者の本営業に係る組合財産から支払うことになります。

本営業への出資に関するリスク

-

金融商品市場における相場その他の指標に係る変動などにより損失が生ずるリスク

- 匿名組合出資持分の価値は、営業者が取得する本貸付債権の価値に連動します。一般に、金利が上昇する場面においては、本貸付債権の価値が下がるため、匿名組合出資持分の価値も下がるおそれがあります。

-

匿名組合出資持分の流動性(換金性)の低さに伴うリスク

- 本匿名組合契約は、中途解約はできません。さらに、匿名組合出資持分は、営業者の書面による事前の承諾がなければ、譲渡することができず、当該承諾を得ずに権利の移転が行われても営業者に認められません。また、お客様が匿名組合出資持分の譲渡を希望される場合、匿名組合出資持分は流動性(換金性)が著しく低いため、譲渡代金が本匿名組合出資金を著しく下回ることや、譲渡することができない可能性があります。

-

有価証券の発行者その他の者の業務又は財産の状況の変化などによって損失が生ずるリスク

- 本匿名組合契約は、当事者の一方(匿名組合員)が相手方(営業者)の本営業のために出資をし、その営業から生ずる利益を分配することを約するものであり、営業者の信用状況の悪化あるいは本借入人の信用状況の悪化等により、現金の分配が滞ったり、支払い不能が生じたりすることによって、その価値が大きく消失するリスクがあります。

- 営業者は、本貸付債権を取得するにあたり、本借入人の所有する担保不動産に係る不動産信託受益権に対する質権や抵当権等の担保権を取得します。本借入人からの返済が滞った場合、営業者は、担保権の実行により、本貸付債権の回収を図ります。但し、不動産市況や賃料水準その他の経済的要因による不動産の価値下落、土壌汚染等その土地に内在する瑕疵による不動産の価値下落、災害等の外的要因による不動産の価値下落、賃貸借関係に係る紛争等に起因する不動産の価値下落等に伴う担保価値の下落により、営業者が本借入人に対する本貸付債権の全額又は一部を回収できない場合、お客様が営業者から受け取る現金の分配額が本匿名組合出資金を下回るおそれがあります。

- 本貸付債権に係る金銭の貸付けはノンリコースローンであり、原則として、責任財産が本借入人の事業から生じる収益その他事業に関して有する財産に限定されますので、本借入人の信用力の低下により、当該本借入人の金利又は元本の返済が滞った場合、お客様が営業者から受け取る現金の分配額が本匿名組合出資金を下回るおそれがあります。

- 営業者が取得する本貸付債権については、主として、本借入人が上位貸付人からも一定の借入れを行っており、営業者の本貸付債権に係る権利等(主として、元利金支払請求権)が、上位貸付人による貸付けに係る権利等に比べて、その支払順位が劣後するように条件設定され、上位貸付人による貸付けに係る権利等が上位の債権となります。この場合、営業者の本貸付債権に係る権利等に優先する弁済が優先して行われ、営業者に対してはその元本又は利息の一部又は全部が弁済されないことがあります。また、営業者が本借入人の所有する担保不動産等に担保権を有する場合において、本借入人による担保不動産等の処分や営業者による担保権の実行について上位貸付人の承諾が得られないことにより制限され、営業者の希望する時期・価格で売却できない可能性、又は、上位貸付人が担保不動産等について設定した担保権を実行することにより営業者にとって望ましくない時期及び条件で担保不動産等が売却若しくは上位貸付人により取得される可能性があります。また、上位ローンが存在する限り、営業者の本貸付債権に関し、期限の利益を喪失させ、期限前弁済を受け、弁済を求める裁判上の行為を行い、担保権を実行し、当該債権を自働債権とした相殺をすること等が制限される可能性があり、本借入人が危殆期にあるときに上位貸付人の意思如何により、当該債権の速やかな回収がなされない可能性があります。これらの上位貸付人又は上位ローンによる制約により、お客様が営業者から受け取る現金の分配額が本匿名組合出資金を下回るおそれがあります。さらに、本貸付債権への元利金の支払いに優先して上位貸付人に返済される上位ローンによりレバレッジを効かす結果、本貸付債権にはレバレッジリスク、すなわち、担保不動産等が値下がりした場合には元本毀損の可能性が大きく増幅されるリスクが存在します。

- 担保不動産の賃料収入は、稼働率の低下、賃料水準の低下、テナントによる賃料の支払債務の不履行・遅延(一のテナントが担保不動産の全部を賃借のうえこれを他のテナントに転貸することから、当該テナントによる賃料の支払債務の不履行・遅延が、直ちに賃料収入すべての不履行・遅延となることを含みます。)、保険料等費用の増大等の要因により大きく減少する可能性があります。さらに、担保不動産に関する、減価償却費、担保不動産に関して課される公租公課、付保された保険の保険料、水道光熱費、清掃・警備・設備管理等の業務委託費用、修繕費用等の費用の額が市況等の状況により増大する可能性があります。また、不動産市況や賃料水準その他の経済的要因による不動産価値の下落、土壌汚染等その土地に内在する瑕疵による不動産価値の下落、災害等の外的要因による不動産価値の下落、賃貸借関係に係る紛争等に起因する不動産価値の下落等に伴う担保価値の下落により、上記のレバレッジリスクが顕在化し、本貸付債権への元利金の支払いに重大な悪影響を及ぼす可能性があり、ひいてはお客様が営業者から受け取る現金の分配額が本匿名組合出資金を下回るおそれがあります。

- 担保不動産は、一のテナントに全部が賃貸された上で、当該テナントにより他のテナントに転貸される物件であり、当該テナントの資力、退去、利用状況、他のテナントの資力等により、当該不動産の収益が大きく影響を受けるおそれがあります。当該テナントが賃料の支払能力を失った場合や賃料の減額を要求する場合には、収益が大きく圧迫されます。

- 担保不動産は、いずれもサービス付き高齢者向け住宅であり、サービス付き高齢者向け住宅に対する需要の変化、他のサービス付き高齢者向け住宅等の競業、周辺環境の変化によるテナントの稼働率の上下、消費者の全体的な消費傾向、人口動向、世帯数動向、景気動向、感染症の流行等に影響を受ける可能性があり、これらにより賃料水準の低下、テナントによる賃料の支払債務の履行に影響を及ぼす可能性があります。

- 担保不動産は、いずれもサービス付き高齢者向け住宅であり、他の施設と比較して、ヘルスケア施設に関連する法令、ガイドライン、医療保険、介護保険等の制度改正等や、ヘルスケア施設の収益性に影響を及ぼす要因により、悪影響を受ける可能性があり、かかる要因等により、本貸付債権の元利金の支払いに悪影響を及ぼす可能性があります。また、将来テナントの債務不履行等を理由にテナントとの賃貸借契約を解除した場合であっても、同様の利用目的を有する他のテナントが容易に見つからなかったり、その他の用途への転用ができなかったりする等の理由により代替テナントの探索等に期間を要する可能性があります。また、担保不動産は、そのテナントの性質上、多数の利用者その他の利害関係人が生じることとなるため、将来テナントに債務不履行等があった場合であっても、これらの利害関係人との調整に多くの時間と費用を要する可能性があり、直ちにテナントとの賃貸借契約を解除するなどの措置を講じることができない、又は著しく困難となる場合があり、価格の減価要因が増す可能性があります。

- 営業者が取得する本貸付債権については、本貸付契約において、担保不動産の鑑定評価額に対する本貸付債権の残高の割合が本貸付契約に定める水準を下回った場合及び担保不動産を用いて本借入人が得たキャッシュ・フロー及び一定の時点の元本残高等を勘案して算出される数値が本貸付契約に定める水準を下回った場合には、上位ローンに対して優先的に元本の期限前弁済が行われる旨の規定がある場合があります。この場合、上位ローンに対する弁済が営業者の本貸付債権に係る権利等に優先して行われ、営業者に対してはその元本の一部又は全部が弁済されないことがあります。

- 営業者が取得する本貸付債権については、本貸付債権の売主たるケネディクス株式会社及び営業者が同順位の貸付人及び債権者として存在し、また、今後その他の同順位の貸付人及び債権者が存在しうる可能性があります(以下、営業者及びケネディクス株式会社その他の同順位の貸付人及び債権者を総称して「同順位貸付人」といいます。)。同順位貸付人がメザニン貸付債権に係る担保権の実行その他のメザニン貸付人の権限を行使する場合において、同順位貸付人の間で判断の内容が異なった場合には、同順位貸付人のうちケネディクス株式会社の判断が同順位貸付人の判断とみなされるものとします。この場合、担保権の実行について、営業者の希望する時期・価格で売却できない可能性、又は、ケネディクス株式会社が当該担保権の実行等に係る判断をすることにより営業者にとって望ましくない時期及び条件で担保目的物が売却等される可能性があります。これらのケネディクス株式会社による判断により、お客様が営業者から受け取る現金の分配額が本匿名組合出資金を下回るおそれがあります。

- 本貸付契約について、本借入人が元本の全部又は一部を期限前弁済できるとされている場合において、本借入人が期限前弁済を行った場合(担保不動産又は担保不動産に係る不動産信託受益権の全部又は一部が譲渡された場合等により期限前弁済がなされる場合を含みます。)、予定運用期間よりも短くなることにより、想定していた利息総額を営業者が得られず、利息総額に対する本貸付債権の取得関連費用が相対的に大きくなることにより、営業者が想定していた収益を得られない可能性があります。

- 当社のウェブサイト上で掲載される本匿名組合契約に関する情報のうち担保不動産の「価格調査報告書の概要」に係る価格調査報告書は、国土交通省が定めた「不動産鑑定士が不動産に関する価格等調査を行う場合の業務の目的と範囲の確定及び成果報告書の記載事項に関するガイドライン」に従い、不動産鑑定評価基準に則らない価格調査(以下「本価格調査」といいます。)の成果を示したものであり、不動産鑑定評価基準に則った鑑定評価を行った場合の評価とは異なる可能性があります。また、担保不動産の本価格調査の時点における現実の利用状況と異なる(又は異なる可能性がある)条件を前提としています。

- 本価格調査は、登記記録及び同付属地図その他の資料並びに現地調査に基づいて行なわれた価格調査です。調査会社は、担保不動産の物的確定・確認について独自に調査を行っておりますが、所有等に係る権利の確定・確認について独自に調査を行っておりません。また、調査会社は、担保不動産の土壌汚染、地下埋設物、埋蔵文化財、アスベスト、建物内部に存在する瑕疵等並びに境界確定や越境の有無、地震リスク、耐震性及び遵法性等について分析・判断を行っておらず、これらに係る価格形成要因は本価格調査を行う際に考慮されていません。

- 本価格調査の結果のとおりの価格で担保不動産が売却される保証はなく、当該価格以下の価格で担保不動産が売却等される可能性があります。

-

その他のリスク

- 担保不動産は、信託受託者(担保不動産を信託不動産とする信託の受託者をいいます。以下同様です。)の資産として帰属するため、信託受託者の業務又は財産の状況の変化などによって損失が生じるおそれがあります。なお、信託受託者につき破産手続、民事再生手続、会社更生手続その他の倒産手続が開始された場合における信託財産の取扱いに関しては、信託受託者の固有財産に属しない旨が信託法上明文で規定されていますが、不動産、地上権又は土地の賃借権の場合には、信託の登記を行うことが必要であり、当該登記がなされていない場合には、これらの財産が信託財産に属することを第三者に対抗できないおそれがあります。その他の財産についても、信託受託者による分別管理が不十分であることにより、信託財産に属することを対抗できないリスクがあります。

クーリング・オフ制度の適用について

- 金融商品取引業等に関する内閣府令第70条の2第2項第6号(クーリング・オフ制度)の規定に基づき、お客様は、匿名組合出資持分の取得の申込みをした日から起算して8日間が経過するまでの間、当社のウェブサイトから、当該申込みに係る本匿名組合契約の解除を行うことができます(なお、匿名組合出資持分の取得に関しては、金融商品取引法第37条の6の規定の適用はありません)。クーリング・オフ制度に基づき本匿名組合契約が解除された場合、お客様は、当社のウェブサイト上のマイページでお手続頂くことにより、お客様の預り金口座の出金可能な額のうち出金を希望する額をお客様のご登録済みの出金口座に送金することができます。

その他特に重要な事項

- 匿名組合出資持分に関して、金融商品取引法上の開示は義務付けられておりません。営業者が作成する貸借対照表及び損益計算書又はこれに代わる書類については、虎ノ門有限責任監査法人による外部監査を受けております。

- 原則として、本匿名組合契約については、上記「クーリング・オフ制度の適用について」記載のクーリング・オフ制度の適用がある場合を除き、お客様からこれを解約することはできません。但し、本匿名組合契約約款第16条第3項の場合には、お客様は、何ら催告することなく、本匿名組合契約を解除することができます。

- 営業者に対する匿名組合契約の申込みに基づき出資されるべき金銭の総額(募集期間終了後にクーリング・オフ制度の適用その他の事情により応募額が減少した場合、当該減少後の総額をいいます。)が251,800,000円(以下「ファンド成立下限額」といいます。)以上の場合においては、本匿名組合契約は成立し、お客様が出資された本匿名組合出資金は営業者へ送金され、本営業の遂行のため使用されます。なお、当該金銭の総額がファンド成立下限額以上となることが募集期間終了時点で合理的に見込まれる場合、当社は、当該金銭の総額が募集総額に不足する金額の全部又は一部を、お客様と同一の匿名組合契約に基づき出資することができるものとします。

- 営業者は、本営業以外にも、本貸付債権以外の貸付債権の取得、保有及び処分(担保権の実行及び当該貸付債権の譲渡を含みます。)に関する事業を行う場合があります。

当社が行う金融商品取引業の内容及び方法の概要

- 当社が行う金融商品取引業は、金融商品取引法第28条第2項に規定する第二種金融商品取引業であり、当社は、匿名組合出資持分について、金融商品取引業等に関する内閣府令第70条の2第3項に規定する電子申込型電子募集取扱業務を行います。

- 当社は、計算期間毎に、計算期間の出資対象事業の概況、本匿名組合出資金の使途、売上の状況その他のキャッシュ・フローの状況、計算期間における分配金及び償還金に関する事項、並びに計算期間の末日における匿名組合出資金の額及び一口当たりの匿名組合出資金の額その他の営業者が一般社団法人第二種金融商品取引業協会の定める「電子申込型電子募集取扱業務等に関する規則」第36条第1項及び第2項に基づき作成する書類を、当社のウェブサイト上のマイページ等を通じてお客様にご提供します。

お客様が当社に連絡する方法

- 住所:東京都千代田区内幸町2丁目1番6号 日比谷パークフロント19階

- 担当部署:コンプライアンス部門

- Email:当社HP上の「お問い合わせ」から送信

当社が行う電子申込型電子募集取扱業務についてのお問い合わせはメールにて承ります。なお、一般社団法人第二種金融商品取引業協会の定める規則により、本匿名組合契約の内容及び営業者に関するお問い合わせについて、電話又は訪問の方法により回答することはできませんので、ご了承ください。

有価証券の発行者の商号、住所、代表者

| 商号 | 合同会社BRD3 |

|---|---|

| 住所 | 東京都港区赤坂三丁目2番6号 |

| 代表者 | 代表社員 一般社団法人BRI1 職務執行者 粕谷 直人 |

有価証券の発行者の事業計画の内容及び資金使途

| 事業計画の内容 | 本貸付債権の取得、保有及び処分に関する事業を行います。予定運用期間は、2021年5月28日から2022年1月31日までの約8ヶ月間となります。募集総額が251,800,000円の場合は、予定運用期間における営業収入の合計は10,191千円、営業費用(営業者報酬およびAМ報酬を含む。)の合計は4,092千円、営業利益の合計は6,100千円を見込んでおります。募集総額が251,800,000円を上回る場合の事業計画の内容は契約締結前交付書面別紙2のとおりです。当該項目は試算に基づく想定であり、本事業計画の収益が保証されるものではなく、また、本匿名組合員に対する分配が保証されるものではありません。 |

|---|---|

| 資金使途 | 調達資金の使途は、募集総額が251,800,000円の場合は、本貸付債権の取得費用として250,000,000円、本貸付債権の取得に係る弁護士費用、信託報酬、本貸付債権の取得により本貸付契約に基づき発生する費用、不動産鑑定検証意見書取得費用および留保金等(以下「その他費用」といいます。)として1,800,000円を予定しております。募集総額が251,800,000円を上回る場合、その他費用は、募集総額及び本貸付債権の取得価格にかかわらず一定額となります。 |

電子申込型電子募集取扱業務等に係る事項

| 申込期間(募集期間) | 2021年5月10日から2021年5月17日まで |

|---|---|

| 目標募集額(募集総額) | 金251,800,000円。但し、募集総額を上回る額の応募があった場合には、当該募集総額に金10,000円を加算した金額を変更後の募集総額とし、その後も同様とします(但し、変更後の募集総額は金291,800,000円を上限とします)。 |

| 当該有価証券の取得に係る応募額が目標額を下回る場合及び上回る場合における当該応募額の取扱いの方法 |

|

| 当該有価証券の取得に係る応募代金の管理方法 | 有価証券の取得に係る応募代金は、以下の当社の預り金口座にて管理します。 管理方法:信託口への預託 銀行名:株式会社三井住友銀行 支店名:本店営業部(支店コード:200) 所在地:東京都千代田区丸の内1丁目1番2号 口座種類:当座 口座番号:281291 口座名義:ビットリアルティ信託口 株式会社三井住友銀行 |

| 発行者の財務状況、事業計画の内容及び資金使途その他の事項の審査に係る措置の概要並びに当該措置の実施結果の概要 | 当社は、以下の審査項目について適切な審査を行っております。

|

| 電子申込型電子募集取扱業務等に係る顧客が当該有価証券の取得の申込みをした後、当該顧客が当該申込みの撤回又は当該申込みに係る発行者との間の契約の解除を行うために必要な事項 | お客様は、匿名組合出資持分の取得の申込みをした日から起算して8日間が経過するまでの間、当社のウェブサイトから、当該申込みに係る本匿名組合契約の解除を行うことができます。 原則として、本匿名組合契約については、上記の場合を除き、お客様からこれを解約することはできません。但し、本匿名組合契約約款第16条第3項の場合には、お客様は、何ら催告することなく、本匿名組合契約を解除することができます。 |

| 当該有価証券の取得に関し、売買の機会に関する事項その他の顧客の注意を喚起すべき事項 | 匿名組合出資持分は、営業者の書面による事前の承諾がなければ、譲渡することができず、その権利の移転は営業者に認められません。お客様が匿名組合出資持分の譲渡を希望される場合、匿名組合出資持分は流動性(換金性)が著しく低いため、譲渡代金が本匿名組合出資金を著しく下回ることや、譲渡することができない可能性があります。 |

出資対象事業持分(匿名組合出資持分)取引契約に関する事項

| 出資対象事業持分(匿名組合出資持分)の運営者と当社との間の利害関係の内容 | 営業者と当社との間に資本関係、役員派遣関係はありません。但し、当社は、営業者が本貸付債権を取得することに係る業務(本貸付債権の評価及び本貸付債権に係る売買契約の内容に関する判断を含みます。)その他のアセット・マネジメント業務を営業者から委託されております。また、営業者が取得する本貸付債権の売主は当社の親会社であるケネディクス株式会社となります。 |

|---|

【定義集】

- 「計算期間」とは、その初日及び末日を含む、以下の各号に掲げる各6ヶ月の期間をいいます。但し、最初の計算期間は2021年5月28日から2021年9月末日までとし、最終の計算期間の終期は、本匿名組合契約の終了日までとします。

① 毎年4月1日から同年9月末日まで

② 同年10月1日から翌年3月末日まで - 「本営業」とは、本貸付債権の取得、保有及び処分(担保権の実行及び本貸付債権の譲渡を含みます。)に関する事業をいいます。

- 「本貸付契約」とは、本貸付債権に係る金銭消費貸借契約(その後の修正、覚書、変更等を含みます。)をいいます。

- 「本貸付債権」とは、契約締結前交付書面別紙3記載の貸付債権(当該貸付債権とあわせて営業者が取得する担保権その他の債権債務並びに貸付契約及び担保契約その他の関連契約上の地位を含みます。)をいいます。

- 「本借入人」とは、本貸付契約の借入人をいいます。

- 「本匿名組合出資金」とは、お客様が本営業のために出資した出資金をいいます。